Sectorul imobiliar reprezintă un element de atracție pentru investițiile străine directe și unul dintre cei cinci vectori de dezvoltare ai acestora încă de la începutul secolului XXI.

În România, majoritatea investitorilor în sectorul imobiliar sunt străini. Excepțiile notabile sunt frații Pavăl, deținătorii Dedeman, și Iulius Imobiliare, investițiile acestuia din urmă având şi o componentă de capital străin.

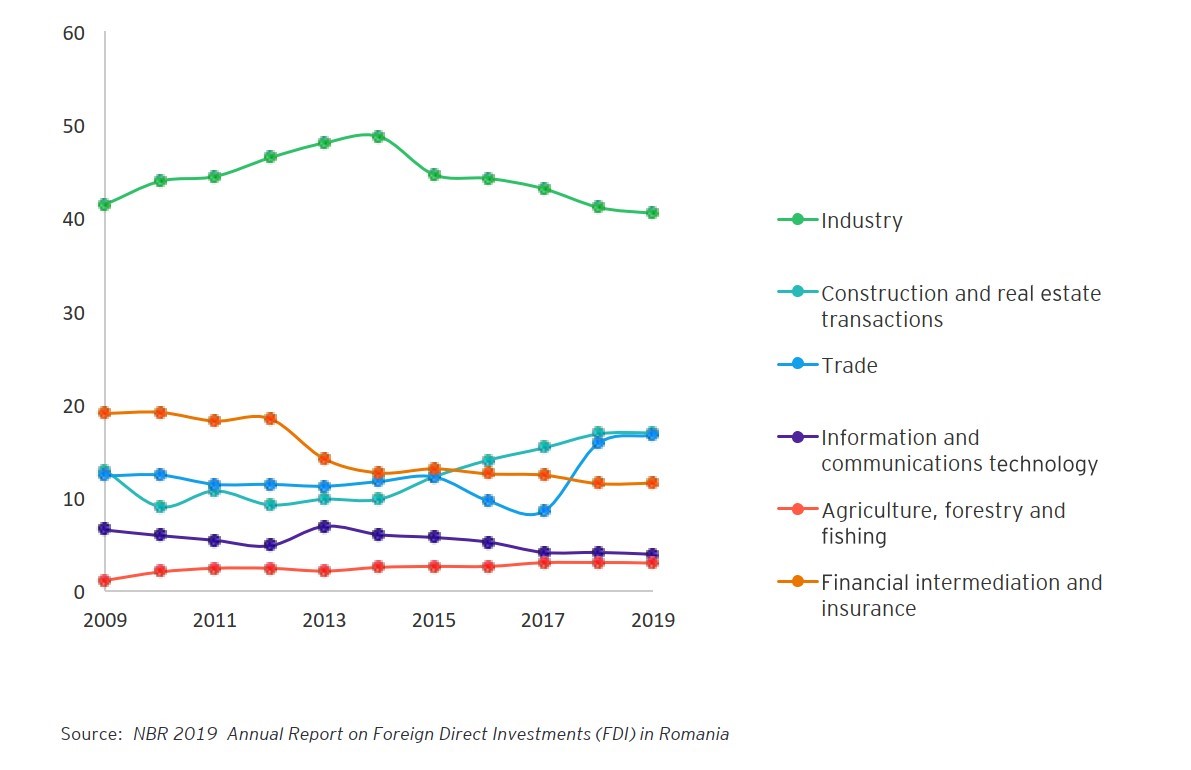

Începând cu 2016, sectorul imobiliar s-a clasat pe locul al doilea după cel industrial în ceea ce privește capitalul atras din investițiile străine directe (a se vedea mai jos, datele sunt exprimate în miliarde de euro).

Sursa: Raport BNR: Investițiile străine directe (ISD) în România în anul 2019

Piața imobiliară totală a crescut de peste două ori în ultimii 10 ani, segmentul comercial dezvoltându-se cu 80%, cel al spațiilor de birouri cu 100% și cel industrial cu 150%.

Va rămâne acest sector unul dintre principalii vectori pentru investițiile străine directe? Estimăm că această tendință se va menține în viitorul apropiat. Piața este matură și lichidă, volumul tranzacțiilor din 2020 ajungând aproape de nivelul de referință de 1 miliard euro.

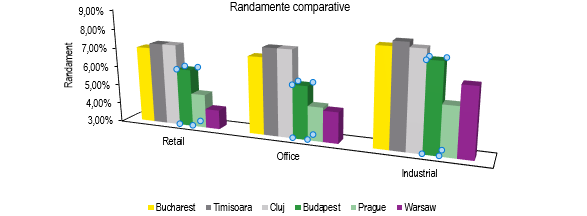

Există o discrepanță semnificativă între randamentele din România și randamentele din celelalte țări din Europa Centrală și de Est în cazul tuturor segmentelor imobiliare (Figura 2). Având în vedere că majoritatea tranzacțiilor înregistrate în 2020 au fost de fapt inițiate, agreate și securizate în 2019, considerăm că randamentele din 2020 sunt totuși similare cu cele din 2019.

Aspectul-cheie avut în vedere la compararea randamentelor din zona Europei Centrale și de Est este faptul că riscurile efective asociate cu sectorul imobiliar sunt similare, așadar diferențele de randament nu sunt pe deplin justificate de conceptul de primă de risc.

Analizând fiecare segment al pieței imobiliare în parte, preconizăm că evoluția pe termen scurt și mediu va fi diferită.

Sectorul industrial/logistic este de departe câștigătorul previzibil și de necontestat al crizei provocate de pandemie, cu aproximativ 650.000 mp de spații logistice închiriate în 2020. Criza cauzată de pandemie a exercitat o presiune suplimentară asupra tuturor lanțurilor de aprovizionare, indiferent dacă este vorba de comerțul tradițional, de comerțul online sau de producția industrială, iar dezvoltatorii de spații logistice au reacționat prompt și eficient pentru a satisface creșterea cererii. Logistica urbană este, de asemenea, un sub-segment care estimăm că va înregistra o creștere semnificativă în anii următori, fiind o necesitate pentru eficientizarea distribuției.

Poziţia privilegiată a Romȃniei pe harta coridoarelor regionale de transport, care poate facilita interconectarea dintre reţeaua TENT-T a Uniunii Europene şi noul Drum al Mătăsii (inițiativa OBOR a Chinei, avȃnd ca principal punct de acces ȋn UE portul Pireu din Grecia, achiziţionat ȋn 2018 de Cobco – principalul operator intermodal al Chinei), reprezintă un element central ȋn a deveni nodul logistic principal al Europei de Sud-Est.

Expansiunea pieței, corelată cu deficitul de produse de calitate disponibile la vânzare vor comprima foarte probabil și mai mult randamentul industrial în 2021 și, probabil, și în 2022.

Sectorul comercial, deși a fost considerat o Cenușăreasă a pieței imobiliare în trimestrele I și II ale anului 2020, odată cu izbucnirea pandemiei, a început să își revină mai rapid decât se anticipase, manifestând o tendință de evoluție ȋn formă de „V”. Numărul de vizitatori ai marilor centre comerciale a revenit până la 60% – 70% din nivelurile anterioare crizei, iar cifra de afaceri a chiriașilor a urmat mai lent aceeași tendință.

Cu toate acestea, atenția marilor dezvoltatori de spații comerciale s-a mutat de la mall-uri la parcurile comerciale, acestea din urmă fiind în general percepute ca mai puțin afectate de criză.

Supermarketurile și magazinele de proximitate s-au dovedit a fi cele mai rezistente la șocuri și chiar au înregistrat creștere în 2020. Acestea și-au valorificat acoperirea geografică și proximitatea față de consumatori, în același timp dezvoltându-și propriile platforme complementare dedicate vânzărilor online.

Toți marii operatori de supermarketuri și-au reconfirmat planurile de extindere pentru 2021 – 2022 și ulterior. Cu toate acestea, se observă absența unei abordări instituționale în ceea ce privește dezvoltarea unor astfel de proiecte de centre comerciale de dimensiuni mici (spații comerciale între 1.000 – 2.000 mp destinate închirierii) pentru a conferi consecvență și predictibilitate acestui sub-segment al pieței.

Comerțul online a înregistrat o creștere exponențială de-a lungul anului 2020, dar nu considerăm că aceasta este o amenințare existențială la adresa comerțului tradițional, ci mai degrabă un catalizator pentru a tranziție către soluții „omni-channel”.

Anticipăm că randamentele comerțului cu amănuntul vor crește cu 0,25% – 0,5% în 2021, dar este de așteptat ca acestea să revină în 2022 la nivelul din 2019.

Sectorul spațiilor de birouri este și el afectat de criza cauzată de pandemie și se observă mai degrabă o revenire sub formă de „U” decât una sub formă de „V”.

Odată cu răspândirea pandemiei, mulți angajatori au oferit angajaților care puteau munci de la distanță posibilitatea de telemuncă sau, în anumite cazuri, un format hibrid de muncă. Având în vedere preferința angajaților pentru acest nou mod de lucru, angajatorii vor pune foarte probabil la dispoziție în continuare aceste opțiuni, mai ales având în vedere că sistemele și procedurile aferente telemuncii au fost implementate și testate în timpul pandemiei și s-a dovedit că telemunca este sustenabilă și fezabilă din punct de vedere economic, sub aspectul implicării și productivității angajaților. Prin urmare, este de așteptat ca angajatorii să decidă să reducă costurile recurente cu chiria și utilitățile în contrapartidă cu o cheltuială unică pentru un sprijin financiar acordat angajaților pentru amenajarea spațiului de lucru de acasă, care poate fi amortizată în mai puțin de un an. Reducerea densității salariaților (adică mai mulți metri pătrați per angajat) din motive de siguranță sanitară, precum și posibila recompartimentare pentru separarea spațiilor deschise mari ar trebui să atenueze parțial efectul telemuncii, dar rezultatul net nu poate fi stabilit deocamdată.

Așadar, se observă un risc real ca piața spațiilor de birouri să devină suprasaturată pe termen scurt și mediu. Acest risc perceput i-a făcut pe unii dezvoltatori să schimbe destinația unora dintre clădirile lor, de la cea de birouri la rezidențială (One United este un astfel de exemplu).

Având în vedere și gradul de conștientizare tot mai mare legat de siguranța sanitară și amprenta de carbon asupra mediului, estimăm că cele mai afectate vor fi clădirile de birouri mai vechi (date în folosință înainte de 2017), în timp ce noile clădiri și, în special, cele aflate în construcție vor fi favorizate. Efectele vor fi graduale, odată cu expirarea actualelor contracte de închiriere, și vor îmbrăca forma reducerilor de chirii și/sau a creșterii ratei de neocupare. Este de așteptat ca gradul total de neocupare pe piața spațiilor de birouri să depășească 15% în 2021, distribuit asimetric în defavoarea clădirilor mai vechi.

Randamentele tranzacțiilor vor înregistra probabil diferențe între cele două tipuri de active. Clădirile mai vechi se vor tranzacționa la randamente mai mari pentru a compensa costurile de modernizare (care s-ar putea dovedi semnificative), în timp ce randamentele aferente clădirilor noi este posibil să rămână nemodificate în cazul proiectelor cu o calitate corespunzătoare și cu grad mare de ocupare în amplasamente foarte căutate și chiar să scadă în 2022.

Sectorul rezidențial a fost câștigătorul neașteptat al pandemiei, spre deosebire de cel industrial, care a înregistrat o victorie anunțată și așteptată. Opinia generală cu privire la sectorul rezidențial era destul de pesimistă în primăvara anului 2020, în timpul carantinei, dar și-a revenit rapid și brusc în intervalul cuprins între trimestrul al doilea și trimestrul al patrulea ale aceluiași an. Volumul tranzacțiilor a fost similar cu cel din 2019, în timp ce prețurile au crescut per total cu 5% în 2020, conform estimărilor.

Se observă o tendință de creștere a cererii pentru spații rezidențiale și, atât timp cât evoluția prețului menține o marjă rezonabilă și sănătoasă peste rata inflației, este de așteptat ca această tendință să se mențină. În pofida faptului că România are cea mai mare pondere de proprietari de locuință din Uniunea Europeană în total populație (aproximativ 96%), se preconizează că cererea pentru noi locuințe să crească în continuare, pe baza câtorva factori esențiali:

- Peste 80% din fondul de locuințe au o vârstă de 40-50 de ani sau mai mare, sunt perimate, degradate fizic și ineficiente energetic;

- aproape 50% dintre români locuiesc în locuințe supraaglomerate (România înregistrează cea mai mare rată de supraaglomerare a locuințelor din Uniunea Europeană, conform statisticilor Comisiei Europene);

- rata mare de migrație internă și navetism (potrivit Băncii Mondiale, un număr net de 2.000.000 de persoane au migrat din zonele rurale spre cele urbane în prima decadă a actualului secol și se estimează că tendința s-a menținut și în a doua decadă);

- aproape 30% dintre cei 4.000.000 de români care lucrează în străinătate intenționează să revină treptat în România în viitorul previzibil și caută locuințe la standarde europene;

- ne așteptăm ca piața închirierii de locuințe să se maturizeze și să își facă apariția investitorii specializați în portofolii de locuințe.

Aşadar, conform celor mai recente date, piața imobiliară din România a fost, este și va rămâne un vector important de creștere a investițiilor străine directe.